Как стать самозанятым в 2024 году

Государство пять лет назад обратило свои взоры на предпринимателей в «серой зоне». И неожиданно решило сделать им подарок. Речь о статусе самозанятого, который помогает уберечь от проблем с контролирующими органами и в то же время не оборачивается непосильным налоговым бременем.

Рассказываем, в чем суть экспериментального налогового режима, для кого он подходит, в чем его отличие от ИП и как зарегистрироваться самозанятым в 2024 году.

Как начинался эксперимент

Самозанятость — особый налоговый режим, официально называемый «налог на профессиональный доход» или НПД, который начал функционировать в России в рамках эксперимента с 1 января 2019 года. Именно тогда вступил в силу Федеральный закон № 422. Зачем государство пошло на введение особой категории налогоплательщиков? Идея в том, чтобы вывести из тени нанобизнес, который де-факто существует, но де-юре не признан, не платит налогов и не имеет никаких прав.

С января 2019 года новый налоговый режим был доступен для жителей четырех регионов — это Москва, Московская область, Калужская область и Республика Татарстан. Старт оказался удачным: за первые полгода из сумрака вышли 110 000 человек — все они зарегистрировались как плательщики налога на профессиональный доход. К концу 2019 года показатель вырос до 330 000 человек.

После этого эксперимент признали успешным и с января 2020 года распространили еще на 19 регионов. С июля 2020 года использовать налоговый режим самозанятости можно на всей территории России. По распоряжению президента, оформляться в качестве самозанятых разрешили предпринимателям с 16 лет.

Подростки в возрасте 14-16 лет тоже имеют возможность обрести новый статус, если их родители (опекуны или усыновители) составят нотариально заверенное согласие в письменном виде.

Кстати, режим самозанятости доступен не только для россиян. Стать самозанятыми могут и проживающие на территории России граждане государств — членов Евразийского экономического союза. Это Кыргызстан, Казахстан, Армения и Республика Беларусь.

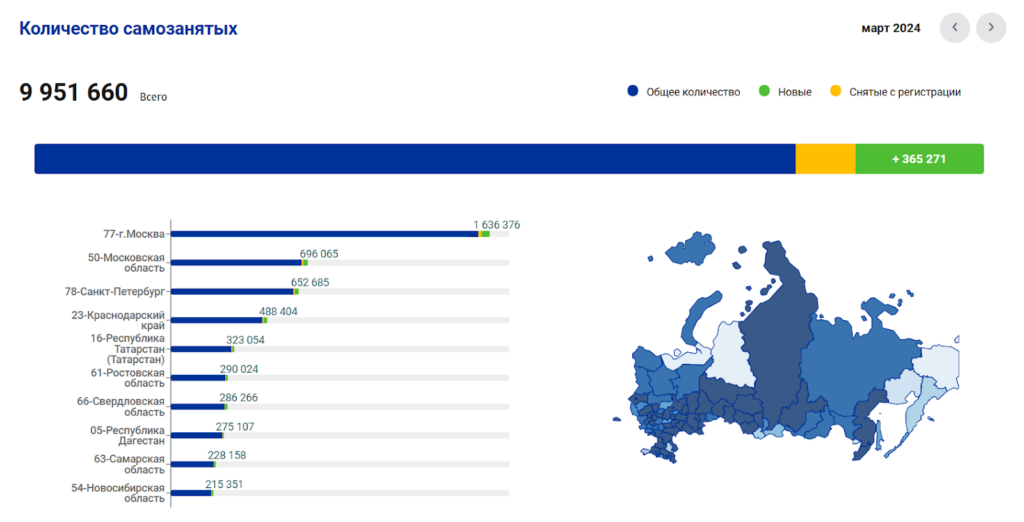

Сколько самозанятых стало к 2024 году

По данным Единого реестра субъектов малого и среднего предпринимательства на 30 апреля 2024 года количество официально зарегистрированных самозанятых в РФ составило чуть более 10,2 млн человек. Из них:

- 9,75 млн — физические лица;

- 505,3 тыс. — индивидуальные предприниматели.

Больше всего самозанятых зарегистрировано на территории Центрального федерального округа (3,3 млн) за счет жителей Москвы и Московской области (2,39 млн), меньше всего — в регионах Дальневосточного федерального округа (всего 383,8 тыс. человек).

С 1 января 2023 года расширился список регионов, в которых жители могут оформить статус самозанятого гражданина РФ. В него включили 4 новых субъекта России и 1 город за пределами России: Запорожская и Херсонская области, Донецкая и Луганская Народные Республики, город и космодром Байконур в Республике Казахстан.

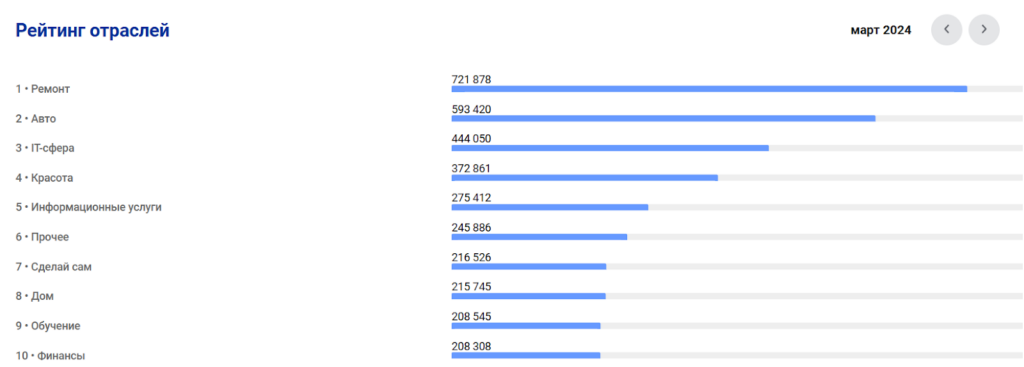

Самыми популярными сферами деятельности у самозанятых по состоянию на март 2024 года стали ремонт, авто и IT.

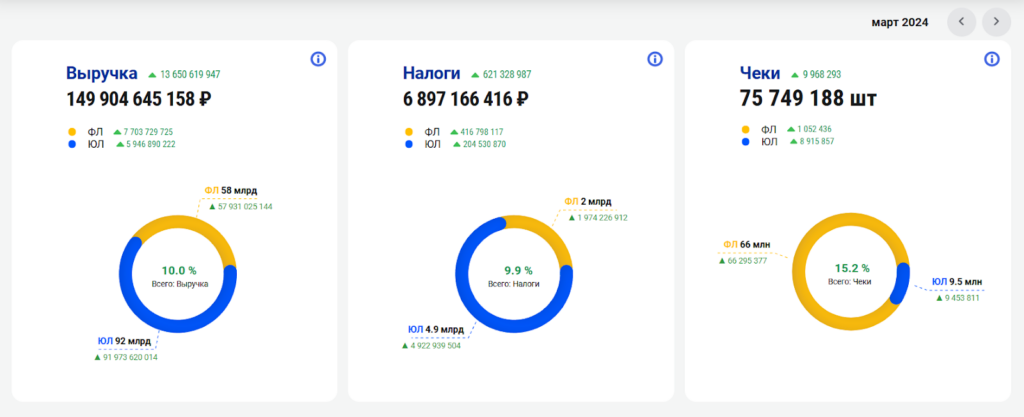

Для государства это оказался выгодный эксперимент, ведь, например, только за март 2024 года выручка от деятельности самозанятых превысила 149 млрд рублей, и в качестве налоговых отчислений казна пополнилась на почти на 6,9 млрд рублей. Кстати, если смотреть на средний чек, то в марте он составил примерно 1980 рублей.

Посмотрим, как обстоят дела с теми, для кого этот режим был задуман.

Кому подходит режим самозанятости

Самозанятость — палочка-выручалочка для всех, кто раньше воздерживался от оформления официальных отношений с государством. По итогам первого года эксперимента оказалось, что таких немало — 67% среди тех, кто зарегистрировался как самозанятый. Таким образом, новый налоговый режим помогает повысить прозрачность доходов.

Далеко не все, кто оставался в тени, имели целью сбежать от налогов (хотя стандартные 13% налога на доходы физических лиц для нанобизнесменов — это больно). Многих останавливала необходимость вести бухгалтерский учет, готовить и сдавать налоговую отчетность, покупать кассовый аппарат или осваивать онлайн-кассу, заказывать печать — это дополнительные расходы и большая головная боль. Именно для таких людей самозанятость, пожалуй, самый лучший вариант.

Режим самозанятости полезен для тех, кто только начинает бизнес — для молодых предпринимателей, небольших стартапов, еще не набравших финансовые обороты.

Самозанятость почти идеальна для фрилансеров разных специализаций — маркетологов, копирайтеров, дизайнеров, фотографов, художников, психологов, коучей. Прекрасно подходит режим самозанятости для грумеров и таксистов, гидов и веб-разработчиков, скульпторов и репетиторов. Хорош новый налоговый режим и для тех, кто сдает в аренду недвижимость, если арендная плата не превышает 200 000 ₽ в месяц.

Плюсы статуса самозанятого

Рассмотрим на примере маркетолога-фрилансера, какие плюсы дает статус самозанятого.

- Увеличение числа заказчиков: бизнес становится все более прозрачным, и многие заинтересованы в том, чтобы оплата любых услуг проходила официально.

- Отношения с государством официально оформлены, не нужно бояться претензий налоговой или блокировки карты банком.

- Низкие ставки по налогу, отсутствие необходимости заполнять налоговые декларации и самостоятельно рассчитывать сумму отчисления в казну.

- При первой регистрации в качестве самозанятого можно получить бонус — 10 000 ₽, который пойдет на уплату налогов.

- Статус дает возможность находиться в правовом поле с минимальными усилиями. Не нужны печать, касса и расчетный счет. Никаких проблем с бухгалтерской и налоговой документацией.

- Во всех официальных документах теперь можно писать «самозанятый», а не «временно не работаю».

- Проще получать визы, так как можно документально подтвердить свой доход.

Если в 2020 году самозанятые практически всегда получали отказ в кредитовании, а тем более в одобрении ипотеки, то к 2024 году ситуация значительно улучшилась. Поэтому в качестве плюса такого статуса можно назвать возможность оформить кредит или ипотеку в банке. Все больше кредитных организаций разрабатывают специальные продукты для самозанятых. С такими предложениями можно ознакомиться, например, в специальном разделе сайта Банки.ру.

Но в любом случае, банки принимают во внимание справки о сумме заработка, сформированные через ФНС. Самозанятый выглядит более уверенным клиентом в отличие от того, кто поставил в анкете статус «работаю неофициально» и не предоставил подтверждение своего дохода.

Минусы самозанятости

Первый существенный минус — отсутствие страхового пенсионного стажа и пенсионных баллов. Это можно изменить, добровольно перечислив в Пенсионный фонд взнос на обязательное пенсионное страхование. Платеж — это фиксированная сумма в год. В 2020-м году она составляла 32 448 руб., а к 2024 году увеличилась уже до 50 798 руб. Согласитесь, не так уж и мало, особенно для тех, кто расценивает самозанятость в качестве подработки.

Еще один минус — хоть самозанятые и получили возможность кредитования, процентная ставка по кредиту или ипотеке, первоначальный взнос и срок предоставления заемных средств могут быть не такими привлекательными, как для заёмщика, имеющего официальное трудоустройство и справку 2-НДФЛ. Конечно, ни один банк не сможет гарантировать вам 100% одобрение заявки, а при отказе вправе не называть причину такого решения. Но это касается не только самозанятых, но и всех других категорий заёмщиков.

Какие ещё есть минусы такого статуса?

- Действующие ограничения по доходам — до 2,4 млн руб. в год.

- Запрет нанимать работников по трудовому договору — то есть выполнять работы самому или заключать специальный договор подряда.

- Все ещё отсутствуют социальные гарантии, например, если самозанятый заболеет или захочет пойти в отпуск.

- Нет возможности вычесть расходы, например, для тех лиц, кто занимается производством собственных товаров — торт или постельное белье. К примеру, ИП и ООО на специальном налоговом режиме могут уменьшить сумму налога за счет понесенных расходов.

- Отказ в получении налогового вычета за оплату лечения и образования, или покупку недвижимости. Такое право есть только у тех, кто платит 13% НДФЛ со своей официальной заработной платы по трудовому договору.

Чтобы рассчитывать на выплату по больничному, самозанятому придётся дополнительно оформлять ИП и выплачивать ежемесячный взнос. Он рассчитывается из суммы базового страхуемого дохода (38 484 руб.) и составляет 1477 руб. за каждый отчётный месяц.

Минтруд планирует только с 2026 года запустить пилотный проект, по которому все самозанятые россияне смогут получать пособия в случае болезни и делать добровольные взносы в Соцфонд. Но пока рассчитывать на него не приходится, ведь такой проект уже был запущен для согласования в 2022 году, но тогда процесс приостановился.

Кто не может стать плательщиком налога на профессиональный доход

В Федеральном законе № 422-ФЗ обозначено, что режим самозанятости нельзя применять, если у вас:

- Есть наемные сотрудники. Использовать этот налоговый режим могут только физические лица, работающие в одиночку, или индивидуальные предприниматели без сотрудников.

- Доход превышает 2 400 000 ₽ в год. Потолка ежемесячного дохода нет — можно заработать миллион за месяц, а в следующие 3-4 месяца не работать вовсе. Главное, чтобы годовой доход укладывался в установленные законом рамки. Если доход будет выше, с излишков придется уплатить 13% как налог на доходы физических лиц.

- Бизнес, связанный с перепродажей товаров. Обычно это интернет-магазины. Самозанятые могут создавать маленькие магазинчики и продавать только ту продукцию, которую сделали — сшили, связали, нарисовали, испекли — своими руками.

- Есть продажа подакцизных товаров. Например, не удастся продавать домашние алкогольные настойки.

Важно! 28 июня 2022 года был принят Федеральный закон № 193-ФЗ, который официально разрешает самозанятым регистрировать товарные знаки. Это повысило конкурентоспособность мелких предпринимателей, ведь впоследствии товарный знак может перерасти в собственный бренд. Нововведение по регистрации товарных знаков самозанятыми начало действовать с 29 июня 2023 года. Как создать и зарегистрировать товарный знак, читайте в этой статье.

- Деятельность по добыче/продаже полезных ископаемых. Этот пункт запрещает старателям быть самозанятыми.

- Работа, связанная со служением культу. Христианство, вуду, буддизм, индуизм — любая религиозная деятельность не подпадает под понятие самозанятости.

Есть еще одно ограничение, введенное как дань нашей экономической ситуации. Для того чтобы работодатели не выводили сотрудников за штат с целью снизить налоги, закон определил: самозанятым не может быть человек, работающий по договору с работодателем, в штате которого трудился меньше 2 лет назад.

Самозанятость и ИП: в чем разница и что лучше

Индивидуальное предпринимательство — еще один облегченный налоговый режим, который стал уже привычным. Закон позволяет индивидуальному предпринимателю применять режим самозанятости. Разберемся, когда и зачем это нужно.

Индивидуальному предпринимателю есть смысл перейти в статус самозанятого, если он работает без команды, а его клиенты — преимущественно физические лица. В этом случае самозанятость оказывается более финансово выгодной, так как при работе как ИП на УСН предприниматель платит 6% от прибыли, а при переходе на самозанятость будет платить 4%. Снизить налоговую нагрузку для себя всегда приятно.

Важно, что при работе предпринимателя в секторе B2B с применением УСН налоговая нагрузка при переходе на самозанятость не меняется и остается по-прежнему на уровне 6%.

Плюсы и минусы перехода в статус самозанятого

При переходе на самозанятость предприниматель освобождает себя от таких действий:

- налоговой отчетности,

- ведения бухгалтерских документов,

- использования онлайн-кассы или контрольно-кассового аппарата,

- необходимости открывать расчетный счет.

Целых четыре плюса.

Минусом можно считать, что ИП, ставшему самозанятым, не идут трудовой стаж и пенсионные баллы — впрочем, никто не мешает любому самозанятому по собственному желанию делать взносы в Пенсионный фонд.

Еще один минус — если доход составит больше 2 400 000 ₽, с «излишков» налоговая насчитает 13% НДФЛ.

PromoPult — платформа для рекламы любого бизнеса в интернете. Самозанятым, ИП и юрлицам здесь доступны продвижение в поиске, контекстная и таргетированная реклама. А тем, кто продает на Wildberries, — бесплатные инструменты для управления и аналитики рекламы. Простой интерфейс позволяет быстро запустить продвижение и сразу получать клиентов.

Не нужно платить за регистрацию и использование платформы, деньги идут только на рекламу. При пополнении баланса на сумму от 3000 рублей специалист PromoPult бесплатно настроит любую кампанию.

Ограничения по совмещению ИП и самозанятости

Пункт 7 ч.2 статьи 4 ФЗ-422 устанавливает, что налоговый режим самозанятости нельзя совмещать с другими режимами — УСН, Единым налогом на вмененный доход, Общей системой налогообложения или патентом. То есть ИП может стать самозанятым только тогда, когда все виды его деятельности и объем доходов подпадают под этот режим.

Также у индивидуального предпринимателя на момент перехода в режим самозанятости не должно быть налоговых задолженностей прошлых периодов.

У ИП есть два варианта перехода на самозанятость:

Первый вариант. Предприниматель может сняться с налогового учета, закрыть ИП и зарегистрироваться как плательщик налога на профессиональный доход «с нуля». В этом случае, чтобы вновь получить статус индивидуального предпринимателя, ему придется заново проходить процедуру регистрации ИП.

Второй вариант. Можно перейти на режим самозанятости и не закрывая ИП, говорит часть 1 статьи 2 ФЗ-422. Для этого нужно зарегистрироваться через приложение «Мой налог» или через сайт Федеральной налоговой службы в качестве самозанятого. После этого в течение месяца необходимо написать заявление в налоговую инспекцию об изменении режима налогообложения. Если ИП применял системы УСН, ОСН или ЕНВД, то сделать это можно в любой момент, если использовал патент (актуально для тех, кто сдает недвижимость в аренду) — только в момент окончания действия патента.

Как зарегистрироваться в качестве самозанятого

Регистрация нового плательщика налога на профессиональный доход занимает всего несколько минут — при условии, что у вас уже есть аккаунт на портале Госуслуг.

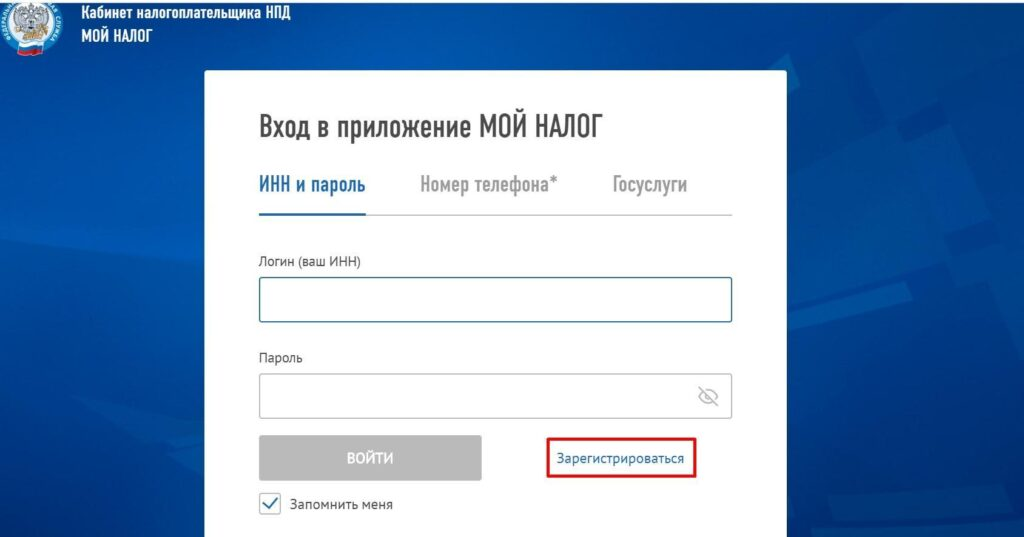

Проще всего зарегистрироваться непосредственно с помощью учетной записи на официальном сайте Госуслуг или сделать это напрямую на сайте Федеральной налоговой службы, перейдя по ссылке: https://lknpd.nalog.ru/.

Рассмотрим подробнее способ регистрации статуса самозанятого через сайт ФНС:

- Введите свой ИНН и пароль для доступа в личный кабинет физического лица. Если его нет, то введите пароль от портала госуслуг РФ.

- Введите свой номер телефона.

- Нажмите на кнопку «Зарегистрироваться».

- Подтвердите согласие на обработку персональных данных.

- Получите на указанный номер телефона проверочный код и введите его.

- Регистрация завершена — вы стали самозанятым.

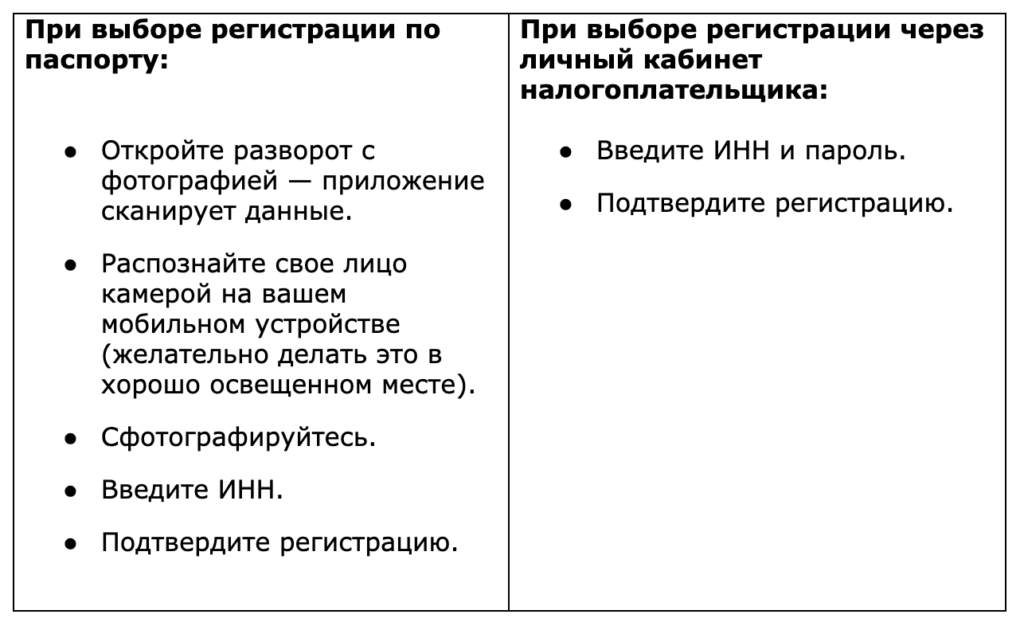

Чуть сложнее процесс регистрации через мобильное приложение «Мой налог», созданное специально для плательщиков налога на профессиональный доход.

- Скачайте приложение на мобильный гаджет.

- Выберите способ подтверждения личности — через личный кабинет налогоплательщика или по паспорту.

- Укажите номер телефона, получите и введите код подтверждения.

- Придумайте и введите ПИН-код для доступа в приложение.

Все — можно начинать работать официально!

Зарегистрироваться в качестве самозанятого можно и через банки, которые предоставляют такую услугу. Но смысла в этом немного: никакого профита регистрация через посредников не дает.

Самозанятость и налоги

Какой будет процентная ставка налога на профессиональный доход, зависит от того, с кем работает самозанятый. Если с физическими лицами — то он заплатит 4% от полученной суммы; если с юридическими лицами или ИП — 6%.

В структуре налога на профессиональный доход 37% составляет выплата в Фонд обязательного медицинского страхования, остальное поступает в бюджет того субъекта Российской Федерации, где постоянно зарегистрирован самозанятый. Никаких других налогов самозанятые не платят.

При первой регистрации в качестве самозанятого предприниматель получает налоговый вычет в виде бонусного начисления 10 000 ₽. Сумма идет на частичное покрытие налога. До момента, пока бонус не исчерпан, самозанятый платит не 4% и 6%, а 3% и 4% соответственно — остальное покрывают бонусные выплаты. Бонус начисляется автоматически, никаких заявлений писать не нужно.

Расскажем о том, как считать и оплачивать налог.

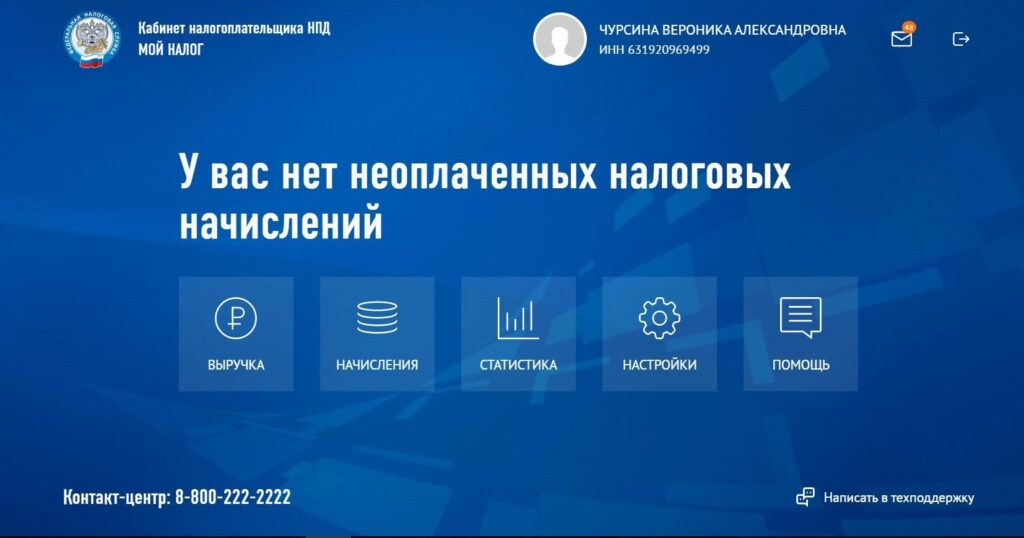

Работа с личным кабинетом самозанятого

Личный кабинет в приложении или на сайте ФНС — это альфа и омега самозанятости, уникальная площадка. Она совмещает налоговую инспекцию, работающую круглосуточно и без выходных, кассовый аппарат (для формирования чеков) и обучающую платформу, где можно найти ответы на десятки вопросов о работе в статусе самозанятого. А еще здесь можно увидеть всю свою статистику — сколько заработал, какую сумму налога уплатил — и получить справки о постановке на учет в качестве самозанятого и о доходах.

Как рассчитать и уплатить налог на профессиональный доход

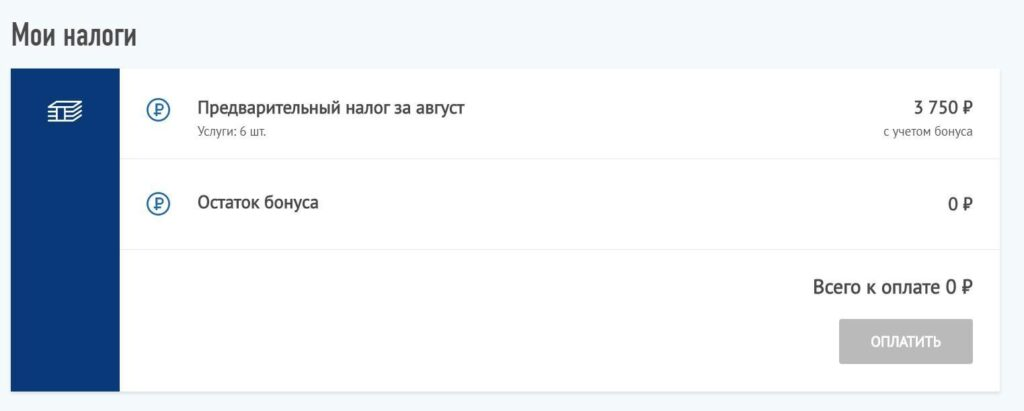

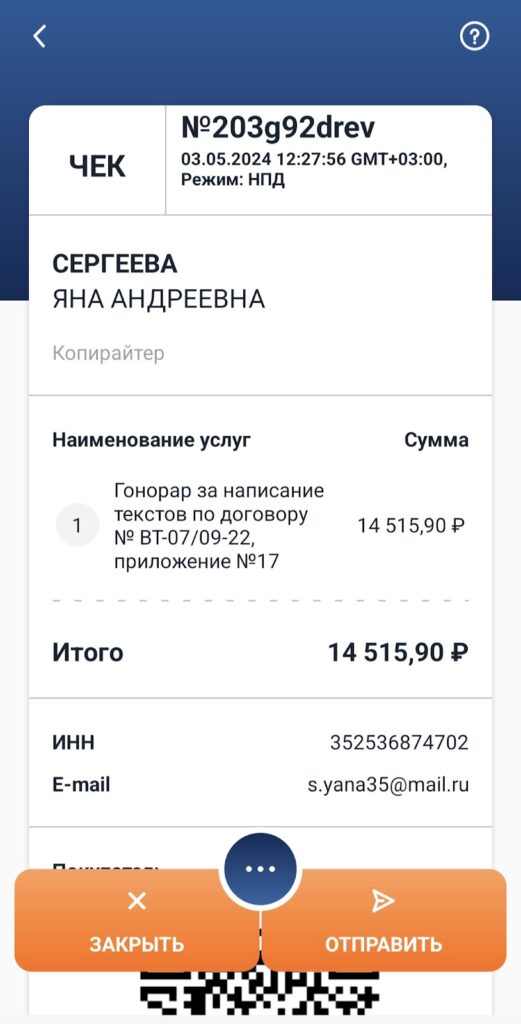

Хорошая новость: ничего считать не придется. При получении денег за выполненную работу самозанятый формирует чек. В нем в свободной форме обозначается, за что получена оплата — «Текст для лендинга», «Экскурсия в Коломенское», «Пошив юбки» — и указывается полученная сумма. Для работы с физическими лицами этого достаточно — система не спрашивает, с кем именно работал самозанятый. При работе с юридическими лицами или ИП понадобятся ИНН заказчика и название.

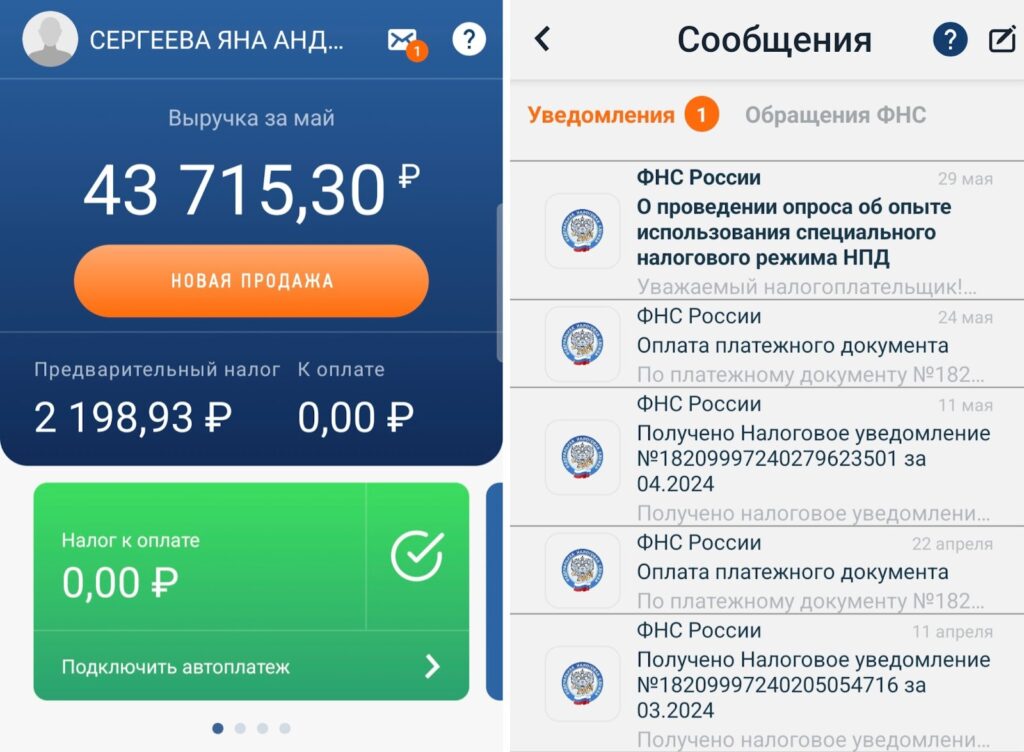

На основании этих чеков система сама насчитывает налог, что отражается в разделе «выручка» в режиме реального времени в графе «Предварительный налог за …»:

10-12 числа месяца, следующего за отчетным, становится кликабельной кнопка «Оплатить», а в графе «Всего к оплате» самозанятый видит сумму начисленного налога. Все письма с требованиями оплатить налог или задолженность можно найти и через раздел «Сообщения»:

Уплатить налог необходимо не позднее 28 числа месяца, следующего за истекшим налоговым периодом (например, за февраль оплата налога может быть произведена до 28 марта). Для оплаты можно использовать любую банковскую карту — все делается в онлайн-режиме, никаких сложностей, распечатки квитанций, походов в банк не требуется.

До 2023 года датой уплаты налога было 25 число каждого последующего месяца. Перенос даты вызван внедрением Единого налогового счета или ЕНС. Теперь ФНС разработала единую дату для уплаты всех видов налогов предпринимателей в государственный бюджет и один счёт. Это сделает процесс уплаты налогов проще и прозрачнее, и те деньги, которые будут поступать в одну дату на ЕНС, налоговая служба автоматически будет распределять между всеми имеющимися у гражданина задолженностями — от самых ранних до новых.

Запутаться, забыть, недоплатить или переплатить налог невозможно — все сделано так, чтобы работать было максимально легко и удобно.

Чеки — единственная форма отчетности самозанятого. Их можно скачивать, пересылать по электронной почте или в мессенджерах, распечатывать, или же считывать информацию с чеков, распознавая QR-код.

- Если самозанятый сформировал чек ошибочно, его можно аннулировать в один клик, и в этом случае налог с суммы, указанной в аннулированном чеке, не взимается.

- Если самозанятый работает с компаний или ИП постоянно, то есть возможность повторять платеж, изменяя вручную только сумму и дату, а ИНН и название вбивать уже не придется.

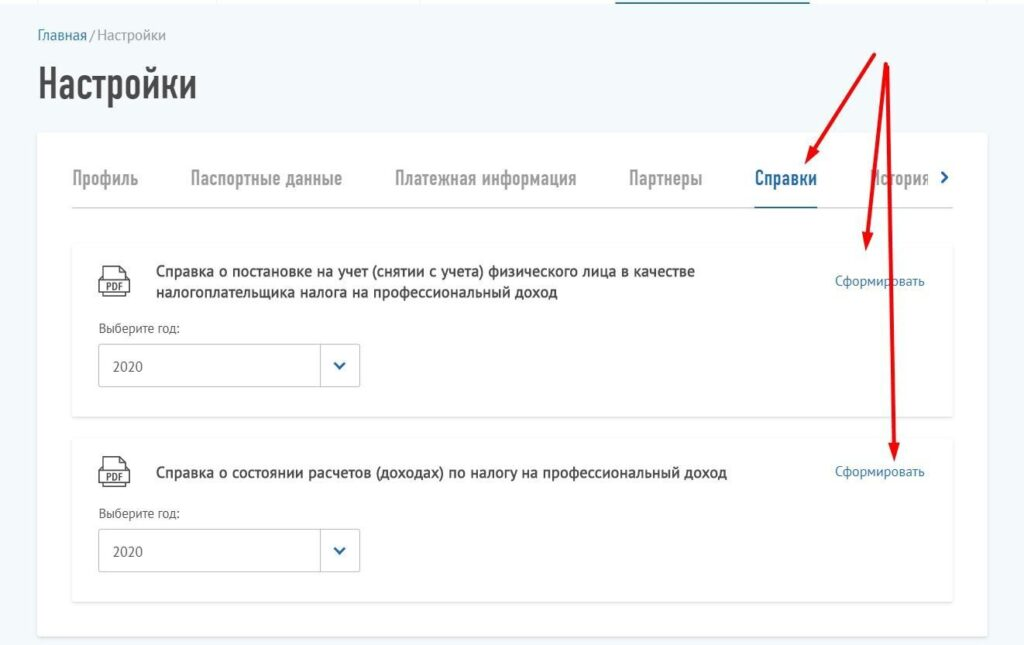

Справки о постановке на учет в качестве самозанятого и о доходе легко в пару кликов сформировать в разделе личного кабинета «Настройки» в подразделе «Справки». Нужно просто выбрать тип справки, указать год — и нажать на кнопку «сформировать»:

Справка автоматически скачивается на гаджет в PDF-формате. Ее можно распечатывать, рассылать в электронном виде и вообще распоряжаться документом по собственному усмотрению.

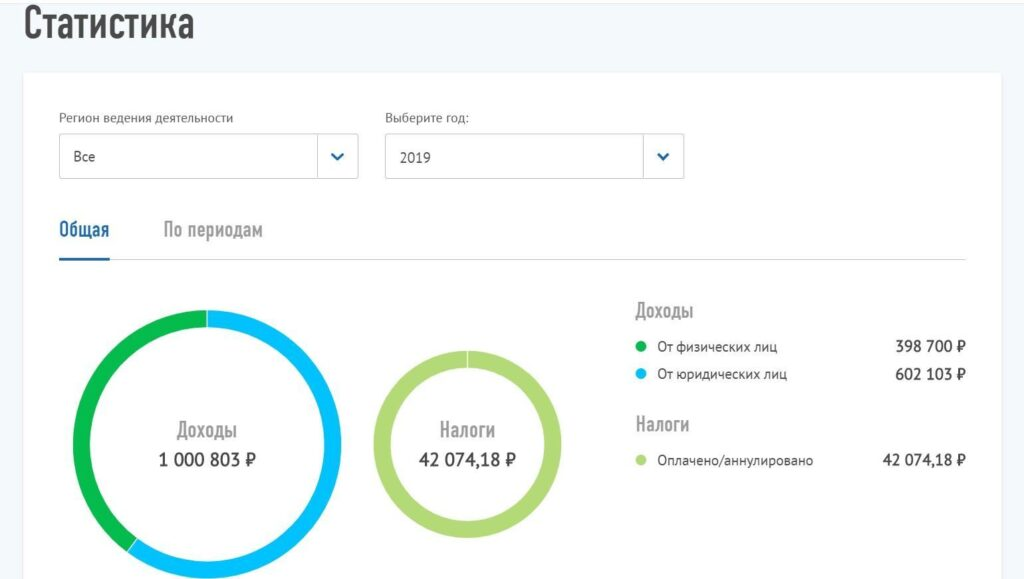

Аналитику по доходам и налоговым выплатам можно увидеть в разделе личного кабинета «Статистика»:

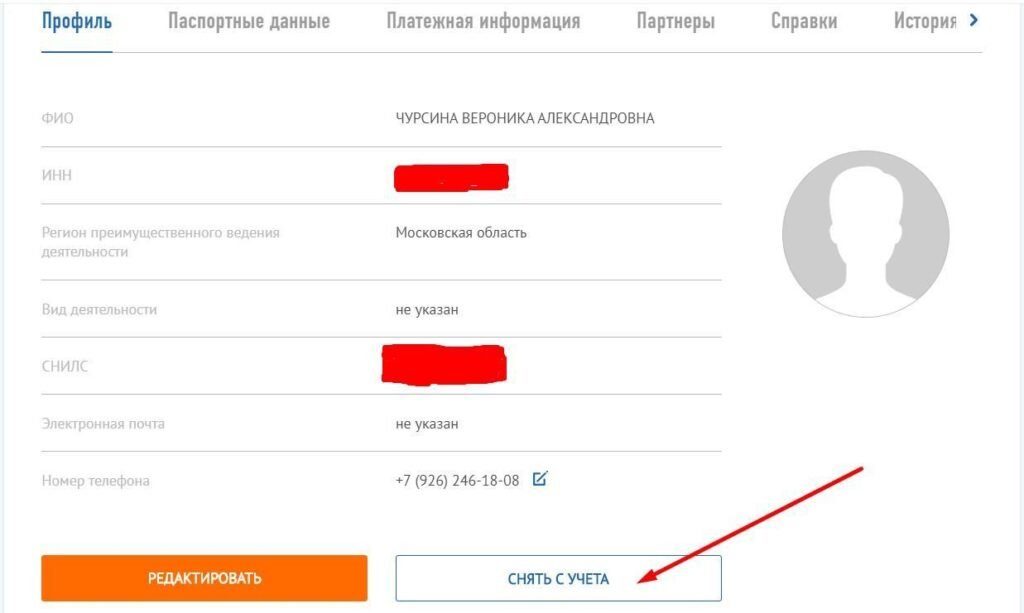

Что делать, если вы передумали быть самозанятым

Если вы физическое лицо — достаточно зайти в раздел «Настройки» личного кабинета и нажать на кнопку «Снять с учета». Процедура занимает 30 секунд.

Если вы ИП, перешли на режим самозанятости с сохранением ИП, но хотите вернуться к налоговому режиму индивидуального предпринимателя, вам нужно:

- Сняться с учета в качестве самозанятого в личном кабинете.

- В течение 20 дней уведомить свою налоговую о возвращении к УСН, или же подать заявление для постановки на учет в качестве плательщика единого налога на вмененный доход.

Что будет, если ограничиться просто снятием с учета

Спустя 20 дней после этого индивидуальный предприниматель будет считаться находящимся на общем режиме налогообложения. А это 13% НДФЛ и 20% налога на добавленную стоимость. Перейти на УСН или другую более выгодную форму налогообложения предпринимателю можно будет только в начале следующего календарного года.

Регистрироваться/сниматься с учета можно вновь и вновь, если есть такая необходимость, но важный нюанс: налоговый вычет в виде бонуса начисляется только 1 раз.

Что в итоге

Ожидания тех, кто отслеживал принятие этого закона, в целом оправдались: отсутствие головной боли («а вдруг ко мне придет налоговая с претензиями») и официальный статус, который облегчает взаимодействие с работодателями и отчасти жизнь в целом.

Самозанятость — хороший вариант выхода из сумрака для тех, кто к этому готов, или для старта собственного дела. Регистрация в качестве самозанятого позволяет не опасаться штрафов за незаконную предпринимательскую деятельность, не ждать вопросов банка «откуда деньги?» и поддерживать легальные отношения с государством без лишних усилий и бумажной волокиты.

Подумайте и посчитайте — возможно, сейчас именно такой вариант будет для вас оптимальным решением.

Реклама. ООО «Клик.ру», ИНН:7743771327, ERID: 2VtzqvoEorN

Полный автопилот с указанием домена и бюджета или тонкая ручная настройка:

Запустить рекламу в PromoPult